1.東京2020オリンピックの開催

2019年末に発生し、その後、瞬く間に世界的な大流行となった新型コロナウイルス感染症(以下、COVID-19)は、全世界に大きな経済的損失をもたらすと同時に日常的な生活様式の変化を余儀なくさせるなど、人類にとって様々な観点から大きな影響を及ぼしました。

その渦中で、1年延期とはなりましたが東京2020オリンピックの開催が断行されました。開催にあたっては賛否両論という言葉では言い表せないほどの国内海外含め様々な意見があったものの、7月21日からスタートしたオリンピックでしたが終わってみるとあっという間の19日間でした。

その短い間に世界のアスリートが集結して33種類もの競技が繰り広げられ、侍ジャパンによる初の金、日本史上初の姉妹でのメダル獲得など多くのドラマが生まれ、人々に感動をもたらしました。長年の努力が報われた選手とそうでない選手もあり、様々な場面で人間の意志の力というものを感じ刺激を受けたのは私だけではないと思います。

COVID-19がまん延し、やり場のないストレスが世界中の人々の心を蝕んでいるなかで、ほんの少しでも人々の心に灯をともすようなイベントがこの日本で開催されたことには大きな意義があったのではないでしょうか。

よく「明けない夜はない」と言います。引き続き厳しい状況が続きますが、アスリートたちが体現してくれた不断の努力と最後まであきらめない闘志を心に留め、日本中そして世界の人々が共に助け合い、この難局を乗り切っていかなくてはならないと改めて勇気づけられた夏となりました。

この原稿は8月17日時点のためパラリンピックはこれからの開催となりますが、おそらく同様に様々な感動を与えてくれるものと期待しています。

東京証券取引所の再編

現在、東京証券取引所(以下、東証)の一般投資者向け市場は、市場第一部(以下、東証一部)・市場第二部(以下、東証二部)・マザーズ・JASDAQ(スタンダード及びグロース)の5つの市場区分が設定されていますが、2022年4月4日から、スタンダード市場・プライム市場・グロース市場の3つの市場区分に見直されます。

なぜ再編が必要なのか?ひとつには各々の市場コンセプトが曖昧で投資者にとって利便性が低いことが挙げられます。現在の市場区分は、2013年の現物市場統合後、それまでの東京・大阪の市場を維持してきたものであり、コンセプトが不明瞭であるという意見が多くありました。また、東証一部上場企業のうち約3割程度が時価総額250億円を下回っており、必ずしも日本を代表する優良企業の集合体ではない面があり、多くの投資者がベンチマークとしているTOPIXは、東証一部全銘柄で構成されているものの、その指標自体を疑問視する声もあります。さらに、例えば東証一部への新規上場基準は時価総額250億円であるのに対して、東証二部やマザーズから東証一部へ市場変更する場合には40億円とハードルが低いことなど、新規上場基準と市場変更基準の不整合があることなども指摘されています。

その他、我が国経済の持続的な成長の観点から様々な問題点があったことから、今回の再編が行われることになりましたが、再編後の日本経済が期待通り明るくなることを祈念したいものです。

HAG15周年の記念品

私たち、ひかりアドバイザーグループが本年で結成15周年を迎えることをご案内しておりましたが、時節柄、感謝の集いなどの記念行事を開催することが難しいため、これに代わる記念の品物について検討した結果、記念ロゴ入りの「置くだけで充電できるスマホ充電器」を制作しました。日頃お世話になっている関係者の皆様には訪問の際等に順次謹呈いたしますので、ご笑納いただければ幸いです。

【文責】ひかり監査法人 岩永

2.中小企業向け所得拡大促進税制について

2021年度税制改正により、2021年4月1日以降に開始される事業年度(個人事業主については2022年分)から所得拡大促進税制の適用要件が緩和されました。今回は制度の概要をはじめ、改正された内容についてご紹介します。

制度の概要

所得拡大促進税制は、中小企業者等が適用年度の給与等を前年度より増加させた場合に、その増加額の一部を法人税(所得税)から税額控除できる制度です。

さらに、一定の要件を満たせば税額控除の上乗せも可能です。

適用要件

雇用者給与等支給額が、前年度と比べて1.5%以上増加していることのみです。(上乗せ要件については割愛)詳しくは、下記の「旧制度との比較」に記載の通りですが、要件が緩和されていることがお分かりいただけると思います。

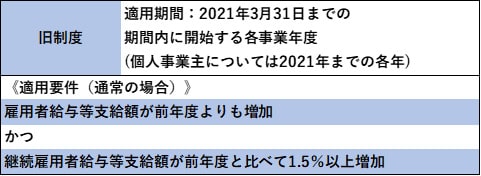

旧制度との比較

旧制度については、雇用者給与等支給額が前年度より増加していることと、継続雇用者給与等支給額が前年度と比べて1.5%以上増加していることが適用要件となっていました。

継続雇用者給与等支給額とは、前年度の期首から適用年度の期末までの全ての月分の給与等の支給を受けた従業員になります。この継続雇用者給与等支給額の集計は企業にとって手間のかかる作業でしたが、今回の改正により継続雇用者の要件は撤廃されました。

また、もう一つ大きな変更点は「雇用調整助成金」の取扱いです。現状、多くの企業でこの助成金を受給しているかと思われますが、旧制度では雇用者給与等支給額から雇用調整助成金を控除しなければなりませんでした。(前年度も同様)しかし、今回の改正により、適用要件の判定では雇用調整助成金の控除が不要になりました。

税額控除

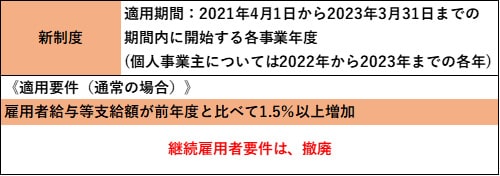

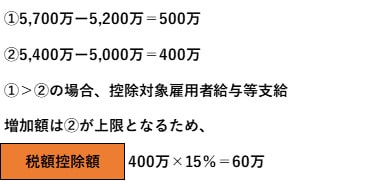

税額控除の金額については、基本的に適用年度の給与等から前年度の給与等を差し引いた増加分(以下、控除対象雇用者給与等支給増加額)の15%を法人税額(所得税額)から控除します。

※税額控除額は、法人税額(所得税額)の20%が上限

ただし、ここでも注意しなければならないのが「雇用調整助成金」の取扱いです。適用要件の判定においては控除しないものとされましたが、税額控除の計算においては下記の計算例のとおり、①雇用調整助成金を控除しないで計算した控除対象雇用者給与等支給増加額と、②雇用調整助成金を控除して計算した給与等の増加額(調整雇用者給与等支給増加額)のいずれか低い金額に15%を乗じることになります。

まとめ

以上、所得拡大促進税制についてご紹介しました。雇用調整助成金の取扱いに注意する必要がありますが、今回の改正により適用要件が緩和されましたので、御社における要件適合の可否を確認の上、是非ご活用になることをお勧めします。

【文責】ひかり税理士法人 大須賀

3.外国人関係の許認可業務について

今回はひかり行政書士法人が得意とする業務のひとつである、外国人関係の許認可業務についてご紹介します。日本で働く外国人の中には、日本に居住する期間が長くなると「帰化」や「永住」について意識する人が多くなります。そこで、外国人労働者を雇用する機会も増えてくる中、経営者の皆様には、ぜひ豆知識としてご一読いただければ幸いです。

「帰化」と「永住」の違い

「帰化」と「永住」の大きな違いは、前者が日本国籍を取得して「日本人」になることであるのに対して、後者は日本に在留するための在留資格である「永住者」になることです。「永住者」は、外国人が自分の国籍はそのままに、期間の制限なしに日本で居住することができる在留資格(いわゆる永住VISA)を取得することをいいます。

帰化・永住の両者ともに、それを取得するためにはハードルの高い許可要件を満たすことが必要ですが、その要件が年を追う毎に厳格化されているのが実情です。

例えば、従来は年金の支払い状況などは審査項目にも入っていませんでしたが、帰化・永住ともに現在は審査要件となっています。特に永住の場合は、過去5年間(帰化1年間)の年金納付状況を確認されるなど、長期にわたっての適正な在留状況が審査されます。

帰化と永住の違いを簡単にまとめますと、次のとおりです。

|

|

帰化 |

永住 |

|

申請窓口 |

法務局 |

入国管理局 |

|

国籍 |

日本国籍 |

外国籍のまま |

|

住居要件 |

継続5年以上居住(うち3年以上は就労可能な在留資格) |

継続10年以上居住(うち5年以上は就労可能な在留資格) |

|

能力要件 |

20歳以上で本国法で成人であること |

なし |

|

日本語 能力 |

小学校3年生程度の読み書きができること |

なし |

|

所得要件 |

最低限の生活ができる程度 |

年収要件あり |

|

審査期間 |

8か月~1年程度 |

4か月~6か月程度 |

|

現在の 在留資格 |

有効期間の制限はなし |

申請するには、有効期間3年以上が必要 |

|

選挙権 |

あり |

なし |

|

借り入れ |

受けやすい◎ |

他の在留資格より受けやすい〇 |

その他、取得に際しての要件に関する注意点は次の通りです。

●帰化・永住ともに、公的年金・健康保険・税金の支払い状況など、国民の義務を果たしているかどうかが審査対象となります。

●帰化申請は、税金や年金の未納がなければ、最低限の所得であっても許可が下りているようですが、永住については、一人暮らしで年収300万円程度、同居する家族が増えるたびに人数×70万円程度の所得の上乗せが必要とされています。

人気のある「永住者」

「永住者」以外の在留資格には1年・3年・5年などの有効期間が設けられており、更新手続きが必要となりますが、「永住者」は他の在留資格と異なって、この更新手続きが不要とされています。更新が不要であることから、住宅ローンや事業融資などの資金調達も可能です。

他方、「経営・管理」という外国人会社経営者のための在留資格がありますが、この資格は有効期限が最長でも5年とされていることから、次の更新の可否が確定しない以上、有効期間を超えての事業融資は難しいのが実情です。その点「永住者」は更新自体が不要であることから、長期の借り入れが他の在留資格に比べて実行されやすい傾向にあります。

さらに、「永住者」には就労制限がありませんから、どのような職業に就くことも自由です。「技術・人文知識・国際業務」などのいわゆる就労ビザは、該当する専門的な業務にのみ従事していなければなりませんから、昨日まで貿易業務に従事していた人が明日から飲食店で働きたいと思っても簡単に在留資格を変更できるものではありません。そのため、在留期間の制限なしに職業選択も自由にできる「永住者」は人気のある在留資格となっています。

行政書士をご活用ください

ひかり行政書士法人は「迅速・丁寧・安心のお手伝い」を心がけ、個人のお客様には外国人の在留資格や帰化申請手続きに関するサービスを、また法人のお客様へは各種許認可申請手続きに係るサービスをご提供しています。

手間な手続きは専門家に任せるのが一番です。各種許認可申請手続きは、是非、ひかり行政書士法人にご用命いただきますよう、よろしくお願いいたします。

【文責】ひかり行政書士法人 中川

4.「どうしよう?」にお答えします!Q&Aコーナー

Q. 先日の大雨で自宅が水害に遭いました。自宅の修繕費用等を所得税の計算から引くことができると聞いたことがありますが、詳しく教えてください。

A.震災、風水害等自然現象の異変による災害で被った損害額を所得金額から控除することができます。(雑損控除)

雑損控除とは・・・

災害・盗難・横領等によって特定の資産に損害を受けた場合に、所得から控除することができます。(詐欺・恐喝による損害の場合は雑損控除を受けられません)

【対象となる資産の要件】・・・どちらも満たす資産

1.資産の所有者が納税者本人又は生計を一にする総所得金額48万円以下の家族

2.棚卸資産・事業用固定資産等・生活に通常必要ではない資産のどれにも該当しない資産

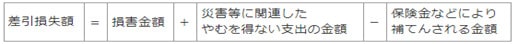

【雑損控除の計算方法】・・・2つのうち多い方の金額

1.差引損失額-総所得金額×10%

2.差引損失額の内災害関連支出の金額-5万円

損失額が大きく、その年の所得金額から控除しきれない場合は、3年を限度に翌年以降に繰り越して控除することが可能です。雑損控除を受けるためには確定申告が必要になります。(参考法令:所得税法第72条)

お困りの場合は、ひかり税理士法人へご相談ください。

【文責】ひかり税理士法人 池田

5.チョットお邪魔します。人気のお店訪問

イタリアワイン専門のBARが2021年6月、京都祇園にオープン!!

「wine bar emme(エンメ)」さんは、選び抜かれた白木のカウンターが印象的で、とても落ち着いた雰囲気の店内です。オーナーソムリエの村尾真幸さんはフランクで楽しい方ですので、一人でもフラッと立ち寄ることができます。

ワインはこだわりのイタリア産ですが、気軽に飲める価格帯の品も多く揃っています。好みやその時の気分に合ったワインをオーナーにリクエストしてみてはいかがでしょうか。ワインのお供に、京都の人気イタリアンcenciさんのリゾットもいただけます。

wine bar emme

◆〒605-0073 京都市東山区祇園町北側347-56ホワイトビル1階

◆営業時間:18時~26時 ◆定休日:不定休(要相談)

◆URL: https://instagram.com/wine_bar_m_emme/

◆TEL: 080-4482-8789