1.新たな年の幕開けに

改元後はじめて迎える新年であり、世界が注目するオリンピックイヤーである2020年の幕が開きました。

某シンクタンクよると、2020年のヒット商品を占うキーワードは「変化」だそうです。東京五輪やキャッシュレス決済、AIや5Gなど、社会の変化に向き合う商品やサービスが注目を集めるのではないかとの予測のようです。

私たち ひかりアドバイザーグループも、新年の幕開けにあたり、この変化を「新たな挑戦」に繋げたいと考えています。

1964から2020へ

筆者にとって1964年の東京五輪といえば、ブラウン管に映し出される白黒の映像が僅かに記憶に残っている程度ですが、最近、開会式のカラー映像や聖火リレーの様子など当時のアーカイブを目にする機会が多くなったように思います。

高度経済成長の真只中とはいえ、一般家庭にはラジオと白黒テレビしかなかった時代に、戦後復興の象徴的な行事として東京五輪が開催され、国民が一体となって盛り上がったのは、誰もが新たな時代の幕開けを予感していたからだと思います。

ところで、1964年といえば、東海道新幹線の開業や名神高速道路の部分開通(全線開通は翌1965年)などに代表される設備投資主導型の経済成長を謳歌していた時代です。

それに対して2020年は箱モノからサービスへの変化が一層加速し、加えて5Gによる通信環境の飛躍的な向上は、私たちにどのような未来を描いてくれるのでしょうか。半世紀強の年月を経て、期待に胸が膨らみます。

京都のホテル事情

前回の東京五輪開幕に先立って、ホテルニューオータニや東京プリンスといった大型ホテルが相次いで開業しましたが、ここ京都では当時を凌ぐ勢いでホテルの開業ラッシュが続いています。富裕層をターゲットにした海外ブランドのホテルもほぼ出揃ったようです。

その結果、あるデータによると、客室数は2017年比で4割強も増えるそうで、当然ながら客室稼働率は7割以下に低下し、供給過剰に陥る可能性が高いといわれています。さらには、外国人観光客の増加を敬遠して日本人観光客が年々減少しているといったマイナス要因を見逃すこともできません。

京都に求められる「らしさ」は、決して外国語が氾濫する喧噪の中にあるのではなく、恵まれた自然と歴史が刻まれた街並みの中で静かに茶の湯に親しむといった静寂の中にこそあるはずです。

雨後の筍のごとく乱立するホテルが、京都の魅力ある将来を投影しているとは思えないのは筆者だけでしょうか…

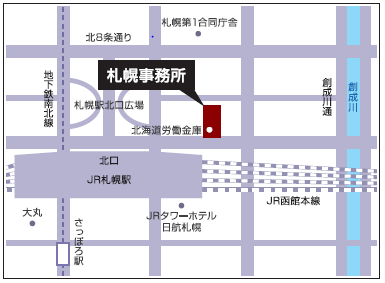

札幌事務所開設のお知らせ

ひかりアドバイザーグループから新年早々の変化、新たな挑戦に関するお知らせです。

2020年1月1日より、下記の通り、新たに税理士法人の札幌事務所を開設する運びとなりました。

近年、大阪から広島、福岡と「ひかりは西へ」展開してきましたが、今回は東京を超えて一気に北上しました。時あたかも東京五輪のマラソン会場として一躍脚光を浴びている札幌ですが、この札幌でもひかりの一歩を踏み出しますので、引き続きご支援のほど、よろしくお願い申し上げます。

【ひかり税理士法人札幌事務所】

札幌市北区北7条西2丁目6 37山京ビル208号室

TEL:011-299-1566 FAX:011-299-1567

札幌駅北口より徒歩2分

【文責】光田

2.2020年度 税制改正大綱 発表

2019年12月12日、与党 自由民主党・公明党により2020年度税制改正大綱が発表されました。以下、本税制改正大綱における主な改正点を紹介いたします。

本税制改正大綱においては、企業の内部留保を投資に回すことを目的とする「オープンイノベーション税制」や、次世代通信規格「5G」の普及推進を目的とする優遇措置などが盛り込まれました。

なお、税制改正大綱は法案化された後、通常国会の承認を得て施行されるため、今後の法案審議の行方や各改正項目の適用時期など、詳細につきましては弊社担当者までお尋ねください。

個人所得課税

☆NISAの拡充

NISAについて次の措置が講じられます。

(1)非課税累積投資契約に係る非課税措置(つみたてNISA)の勘定設定期間が2042年12月31日まで5年延長されます。

(2)現行の非課税上場株式等管理契約に係る非課税措置(一般NISA)の勘定設定期間(2023年)の終了にあわせ、特定非課税累積投資契約(仮称)に係る非課税措置を次のように創設し、現行のつみたてNISAと選択して適用できるようになります。

【現行 一般NISA】

|

対象者 |

居住者 |

|

非課税年間 投資上限額 |

非課税管理勘定120万円 |

|

非課税期間 |

投資した年から5年間 |

|

投資可能期間 |

2023年まで |

【改正後 NISA】

|

対象者 |

居住者 |

|

非課税年間 投資上限額 |

特定累積投資勘定(仮称)20万円 特定非課税管理勘定(仮称)102万円 |

|

非課税期間 |

投資した年から5年間 |

|

投資可能期間 |

2024年から2028年 |

※ジュニアNISAは2023年で終了になります。

☆低未利用土地等を譲渡した場合の長期譲渡所得の特別控除の創設

個人が都市計画区域内にある低利用土地等を譲渡し、下記の要件を満たす場合には、低未利用土地等の譲渡に係る長期譲渡所得の金額から100万円を控除することができます。

|

(1)市区町村の長の確認がされていること (2)所有期間が5年を超えていること (3)親族等の特別の関係がある者に対する譲渡でないこと (4)譲渡の対価の額が500万円以下であること (5)適用を受けようとする低未利用土地等と一筆の土地から分筆された土地等について、その前年又は前々年にこの制度の適用を受けていないこと |

※土地基本法等の一部を改正する法律(仮称)の施行日又は2020年7月1日のいずれか遅い日から2022年12月31日までの譲渡に適用されます。

☆住宅借入金等の特別控除等の適用要件の見直し

新規住宅を居住した年から3年目に該当する年中に従前住宅等の譲渡をした場合において、下記の特例の適用を受けるときは、新規住宅について住宅借入金等の特別控除等の適用が受けられないこととなります。

|

(1)居住用財産を譲渡した場合の長期譲渡所得の課税の特例 (2)住用財産の譲渡所得の特別控除 (3)特定の居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例 (4)既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例 |

※2020年4月1日以後に従前住宅等を譲渡する場合に適用されます。

☆国外中古建物の不動産所得に係る損益通算等の特例の創設

国外中古建物から生ずる不動産所得を有する場合に、不動産所得の金額の計算上、国外不動産所得の損失の金額があるときは、その国外中古建物の下記の償却費に相当する金額は、生じなかったものとみなすことになります。

|

耐用年数を簡便法または見積法(一定の書類の添付がある場合を除く)により計算しているもの |

※2021年以後の国外中古建物から生ずる国外不動産所得の損失に適用されます。

☆未婚のひとり親に対する税制上の措置

現に婚姻をしていない者のうち次の要件を満たす場合には、総所得金額等から35万円を控除する。

|

(1)生計を一にする子(総所得金額等の合計額が48万円以下であるものに限る)を有すること (2)合計所得金額が500万円以下であること (3)住民票に未届の妻(夫)その他これらと同一の内容である旨の記載がされていないこと |

☆寡婦(寡夫)控除の見直し

寡婦(寡夫)控除について、下記の要件の見直しがされ、控除額が35万円に引き上げられます。

|

(1)寡婦の要件に合計所得金額が500万円以下であることが追加されます (2)住民票に未届の妻(夫)その他これらと同一の内容である旨の記載がされていないこと |

※2020年分以後の所得税に適用されます。

法人課税

☆オープンイノベーション税制の創設

対象法人が、一定のベンチャー株式(特定株式)を取得し、その取得した日を含む事業年度末まで保有している場合、取得価額の25%以下の金額を特別勘定の金額として経理したときはその経理した金額を損金算入することができます(事業年度の所得の金額が上限)。

なお、取得から5年以内に特定株式を譲渡するなど一定の取り崩し事由に該当した場合は、その事由に応じた取り崩し額を益金に算入する必要があるため、早期の株式の売却等には注意が必要です。

【対象法人の要件】

|

下記をすべて満たす法人であること (1)ベンチャー企業に直接又は一定の要件を満たす投資事業有限責任組合を通じて出資を行う国内の事業会社 (2)青色申告法人 (3)特定事業活動(自らの経営資源以外の経営資源を活用し、高い生産性が見込まれる事業を行うこと又は新たな事業の開拓を行うこと)を行う法人 |

【特定株式の要件】

|

産業競争力強化法の新事業開拓事業者(ベンチャー企業)であり、特定事業活動に資する事業を行っている法人のうち、以下の要件を満たす株式であること (1)設立10年未満の会社の株式であること (2)払込みが増資であること (3)払込金額が1億円以上(中小企業者は1,000万円以上、外国法人への払込みは5億円以上)であること (4)特別事業開拓事業者の経営資源が、高い生産性が見込まれる事業を行うこと又は新たな事業の開拓を行うことに資するものであることについて、経済産業大臣の証明を得ていること |

※2020年4月1日から2022年3月31日までの特定株式取得に適用されます。

☆5G投資促進税制の創設

青色申告書を提出する法人が、5G設備のうち特定高度情報通信用認定等設備(具体的な対象設備は対象法令が施行されていないため、未定です)に該当する設備を取得し、国内にある事業の用に供した場合その他の場合には、次の税制優遇措置の適用を受けることができます。

|

税制措置 (選択適用) |

特別償却 |

取得価額の30% |

|

税額控除 |

取得価額の15% (法人税額の20%が上限) |

※特定高度情報通信等システムの普及の促進に関する法律(仮称)の施行日から2022年3月31日までの間に取得等をし、国内にある事業の用に供した場合に適用されます。

消費課税

☆法人に係る消費税の申告期限の特例の創設

法人について、消費税の確定申告書の提出期限を1月延長する特例が創設されました。特例適用の要件は以下のとおりです。

|

(1)法人税の確定申告書の提出期限の延長の特例の適用を受けている法人であること (2)消費税の確定申告書の提出期限を延長する旨の届出書を提出すること |

ただし、納付については延長された期間に係る利子税が発生します。

※2021年3月31日以後に終了する事業年度の末日の属する課税期間に適用されます。

☆居住用賃貸建物の取得に係る消費税の仕入税額控除制度の見直し

住宅の貸付を行うために取得した建物の取得に係る消費税について、仕入税額控除の適用を認めないこととされました。

ただし、居住用建物のうち、住宅の貸付の用に供しないことが明らかな部分については、引き続き仕入税額控除制度の対象となります。

※2020年10月1日以後に居住用賃貸建物の仕入れを行った場合に適用されます。ただし、2020年3月31日までに締結した契約に基づき仕入れを行った場合には適用しない。

☆契約において貸付けに係る用途が明らかにされていない場合の課税の見直し

住宅の貸付けに係る契約において、貸付に係る用途が明らかにされていない場合であっても当該貸付けの用に供する建物の状況等から人の居住の用に供することが明らかな貸付けについては、消費税が非課税とされます。

※2020年4月1日以後に行われる貸付に適用されます。

☆高額特定資産を取得した場合の納税義務の免除等の特例の見直し

高額特定資産を取得した場合の事業者免税点制度及び簡易課税制度の適用を制限する措置の対象に、棚卸資産の調整措置の適用を受けた場合が追加されました。

※2020年4月1日以後に棚卸資産の調整措置の適用を受けた場合に適用されます。

資産課税

☆所有者不明土地等に係る課税上の課題への対応

近年、所有者不明土地等が全国的に増加し、固定資産税を課税できていない土地等があって課税の公平が保たれていない現状に対応するため次の対策がとられることになります。

(1)市町村は、登記簿上の所有者が死亡している場合、条例で定めることにより、その土地又は家屋を現に所有している者に対して固定資産税の賦課徴収に必要な事項を申告させることができる。

(2)市町村は、所有者不明の土地又は家屋について、一定の調査を尽くしてもその固定資産の所有者が一人も明らかとならない場合には、その使用者に通知を行った上で、当該使用者を所有者とみなして固定資産課税台帳に登録し、その者に固定資産税を課することができる。

【文責】加藤

3.「どうしよう?」にお答えします!Q&Aコーナー

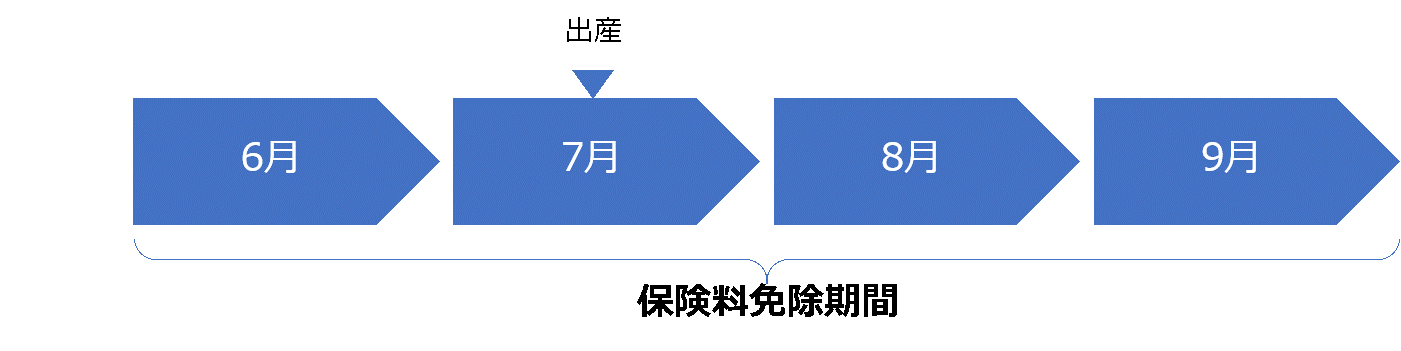

Q. 国民年金第1号被保険者に関して、産前産後期間について国民年金保険料が免除される制度が2019年4月1日に開始になったと聞きましたが、対象期間について教えてください。

A. 今回の産前産後免除制度により、国民年金保険料が免除される期間は、出産予定日または出産日が属する月の前月から4ヶ月間(多胎妊娠の場合は、出産予定日または出産日が属する月の3ヶ月前から6ヶ月間)となります。出産前に申請する場合は出産予定日が属する月の前月から4ヶ月間、出産後に申請する場合は出産日が属する月の前月から4ヶ月間となります。例えば、出産前に申請し、出産予定日が7月1日であった場合、6月から9月までの4ヶ月分の保険料が免除されます。保険料免除期間は老齢基礎年金等を計算する上で、保険料を納付したものとして受給額に反映されます。

【解説】この制度自体は、国民年金の第1号被保険者自身が行うものですが、保険料免除期間は保険料を納めた期間として扱われることもあり、対象となる従業員がいるときには、周知をしておくことが望まれます。

【文責】鈴木

4.チョットお邪魔します。人気のお店訪問

京都の老舗料理旅館で料理長を務めた店主が2018年9月に東山に開店された割烹。

なんといっても特徴は昼夜ともに一斉スタートで始まる劇場型スタイル。カウンター越しに店主である鈴木さんの軽やかな話術に引き込まれながら料理やお酒を楽しむことができます。

「魅せる」ことにこだわり、料理については毎月異なるコンセプトを工夫していることからリピーターが続出。お酒は利き酒師でもある店主が料理とマッチする銘柄を厳選。

先日、開業後わずか1年でミシュラン一つ星を獲得されたことでも話題になっています。弊社スタッフの中にも多くのファンがおり、様々なシーンで利用させていただいています。今後の展開も大いに期待できるお店ですので、ご家族との記念日や大切なお客様との接待に是非ご利用ください。

【今後のコンセプトテーマ】

1月:月の輪熊×猪

2月:お寿司×鮮度

3月:山菜×貝

4月:筍×中華

5月:新緑×すき焼き

東山吉寿(ひがしやまよしひさ)

◆〒605-0932 京都市東山区妙法院前側町422

◆営業時間:要予約[昼]12:00一斉スタート [夜]18:30一斉スタート

◆定休日:火曜日

◆URL: https://restaurant.ikyu.com/111628/

◆TEL: 075-748-1216

【文責】谷岡