1.会計検査院と税制改正の関係

国・政府関係機関が適切に会計を行っているのか、税金を無駄に使っていないか、いわゆる三権分立(国会、内閣、裁判所)から独立した視点でチェック体制の役割を果たすのが「会計検査院」です。

憲法及び法律でもその立場が明記されており、主として行政執行上の不適切さの監査や税の使途の監視が中心となります。

税制改正大綱は与党から公表されますが、大綱が作り上げられる過程の与党税制調査会内において会計検査院が提示する意見を受けることもあり、密接な関係があるといえます。

【参考】過去弊社コラム

毎年の税制改正、どんなスケジュールで行われているか、知っていますか?

http://hikari-tax.com/column/taxsystemrevision/5795.html

2.上場株式の配当の改正について

【現行】

・株式保有割合を「個人株主」で判定

・3%以上⇒総合課税

・3%未満⇒①申告不要、②分離課税、③総合課税のいずれかを選択可能

【改正後】

・株式保有割合を「個人株主+その個人株主と支配関係にある同族会社」で判定

・3%以上⇒総合課税

・3%未満⇒①申告不要、②分離課税、③総合課税のいずれかを選択可能

※令和5年10月1日以後に支払いを受ける上場株式等の配当等について適用されます。

いわゆる大口株主が受け取る配当については、分離課税が適用されず、総合課税が適用されるのが現行の規定です。資産家からはできるだけ税金を多く取ろうという意図ですね。

ただし、その個人株主と支配関係にある同族会社を通じて株式を「実質的に」保有し、経営に参画するケースについては、個人株主単体の株式保有割合が3%未満であれば総合課税は適用されませんでした。

会計検査院は、「令和2年度決算検査報告書」にて、この「実質的」保有により、総合課税を免れている納税者がどれぐらい存在するのか、もし総合課税を適用した場合納税額にどの程度の乖離があるのかに着目し調査結果を報告しています。

特殊関係個人株主 135 人のうち 122 人(平成 30 年分 107 人、令和元年分 97 人の純計)は、特殊関係法人株主の対象会社に対する持株割合が 3 %以上となっていたり、特殊関係個人株主が保有する株式及び特殊関係法人株主が保有する株式を合計することで対象会社に対する持株割合が 3 %以上となっていたりしていて、特殊関係法人株主を通じるなどして対象会社に対する持株割合が実質的に大口の個人株主と同等の 3 %以上となっていた。

平成 30 年分 32 億 4590 万余円及び令和元年分 34 億 2383万余円について、申告不要配当特例等を適用せずに、総合課税方式を適用して申告すると仮定した場合の所得税等の額を推計すると、平成 30 年分計 11 億 4172 万余円、令和元年

分計 12 億 2854 万余円、合計 23 億 7027 万余円となり、それぞれ計 6 億 4461 万余円、計7 億 0418 万余円、合計 13 億 4880 万余円の開差が生ずることになる。

平成30年及び令和元年分の2年間での結果を踏まえ、会計検査院は、これでは持株割合が3%以上として申告している大口個人株主との間で課税の公平性が保たれていないとして問題視して本大綱での改正につながることとなったわけです。

よって、今回の改正では、「支配関係にある同族会社」を含めて株式保有割合を判定することになります。

【参考】会計検査院HP

申告不要配当特例等を適用している個人株主が上場会社から支払を受けた配当に係る

課税の状況等について(令和2年度決算検査報告)https://www.jbaudit.go.jp/report/new/all/pdf/fy02_09_10.pdf

3.住宅ローン控除の改正について

【改正内容】

①適用期限が、令和7年12月31日まで延長されます。

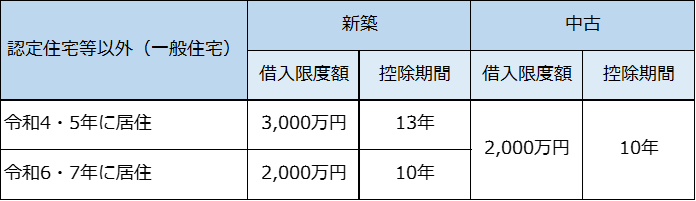

②認定住宅等以外(一般住宅)について、令和4年から令和7年までに居住した場合の控除率が0.7%(現行は1.0%)となり、借入限度額および控除期間は次の通りです。

※認定住宅等についても控除率が0.7%となり、借入限度額および控除期間が見直されます。

③適用対象者の所得要件が、3,000万円から2,000万円に引き下げられます。

※床面積が40㎡以上50㎡未満の住宅の場合は所得制限が1,000万円

④「住宅ローン控除を適用する年の確定申告時」および「翌年以降の年末調整時」の借入金の年末残高証明書の添付が不要になります。(令和5年1月1日以降の入居について適用)

住宅ローン控除の本来の趣旨は、より住宅の取得を促進するべく、取得者の金利負担の軽減を図るための制度でした。

ただし、近年の低金利から所得税(及び住民税)の控除額が支払った利息額を上回る「逆ザヤ」となっていることが問題となっていました。会計検査院も「平成30年度決算検査報告」で具体的な実証を元に指摘しています。

住宅ローン控除特例の適用期間において住宅ローンの借入金利が住宅ローン控除特例の控除率である1%を下回る場合には、住宅ローン控除額よりも課される所得税額の方が少ない場合等を除き、毎年の住宅ローン控除額が住宅ローン支払利息額を上回ることになる。また、住宅ローンの借入金利が低くなるほどその差額は大きくなる。

会計実地検査等を実施した46税務署において、平成29年に住宅ローン控除特例の適用を開始し、住宅ローンの借入金利を登記簿謄本から確認できた納税者1,748人の住宅ローンの借入金利をみたところ、図表4のとおり、住宅ローン控除特例の控除率である1%を下回る借入金利で住宅ローンを借り入れている者は1,366人であり、全体に占める割合は78.1%となっていた。

「逆ザヤ」状態が上記の通り実証されました。この報告を受け、報道等でも取り上げられることも増えたことも相まって今回の大綱にて、住宅ローン控除に関する控除率及び控除期間が変更され、所得制限も引き下げられる等、実質的には増税の項目となりました。

【参考】会計検査院HP

租税特別措置(住宅ローン控除特例及び譲渡特例)の適用状況、検証状況等について(平成30年度決算検査報告)

4.まとめ

税制改正に至った経緯を遡ると、税制の歴史、政策的な意図が見え、非常に興味深いものです。

特に会計検査院の意見表明については、これまでにも税制改正に影響を与えてきた歴史がありますので、注視することで今後の税制の動きを確認することができるとも言えます。

直近の報告についても「アベノマスク」や「Go Toキャンペーン」等、新型コロナに関わる興味深い内容が多くありますので、一度会計検査院の報告内容を覗かれてはいかがでしょうか。

また、税制改正大綱の詳細については、弊社HAGレポート及び解説Youtubeにおいても配信しておりますので、そちらもご参照ください。

【参考】

会計検査院HP

HAGレポート2022年1月号

http://hikari-tax.com/hagreport2/5787.html

税制改正速報セミナー視聴ページ

http://hikari-tax.com/seminar/6154.html

(文責:京都事務所 谷岡)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら