1.災害損失と保険金の経理処理

災害損失とは、法人や個人事業主が災害にあった場合に、所有している建物や備品、商品について被害を受けたときに生じる損失や費用のことを言います。

例えば、地震による自社建物の損壊額や、損壊した建物の修理費用、浸水した商品の帳簿価額、後片付け費用等があげられます。

これらは、原則的に、発生した事業年度の損金の額に算入されるとともに、災害発生を起因とした保険金については、益金の額に算入されます。

この時、保険金について一気に税金が課税されるのか?という声を聞くことが多くありますが

当該保険金をもって、同種の固定資産を購入した場合、「保険差益の圧縮記帳」の規定の適用が認められています。

また、当期中に修繕が着工・完了しないことにつき、見込額を損金に算入できる規定として「災害損失特別勘定」の規定の適用が認められています。

後の項目にてご説明いたします。

2.保険差益の圧縮記帳って?

有する固定資産の滅失又は損壊により、保険金の支払いを受けた事業年度において、その滅失した固定資産に代替する同一種類の固定資産(以下、「代替資産」という。)を取得するか、又は損壊を受けた固定資産や代替資産となるべき資産の改良をした場合は、圧縮限度額の範囲内で帳簿価額を損金経理することにより減額、または、確定した決算において積立金として積み立てる方法等により経理したときは、その減額または経理した金額を損金の額に算入することができます。

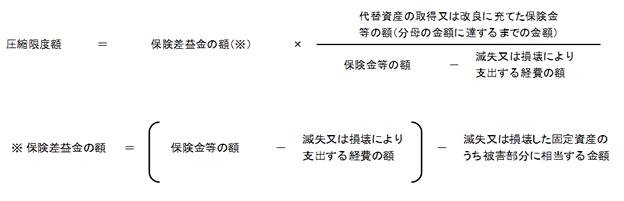

圧縮限度額は以下の通りとなります。

(国税庁HP 保険金等で取得した固定資産等の圧縮記帳 より抜粋)

圧縮記帳とは、規定の性質上、帳簿価額を圧縮記帳し、費用を先取り、保険差益と相殺することより、課税の繰り延べを図るができます。

その後の減価償却は、圧縮記帳を適用しない場合よりも減少するため、減価償却が終わった時点で、どちらも同じ税負担となり課税が免除されるわけではありません。

この規定の適用を受けようとする場合は、確定申告書に圧縮記帳または特別勘定経理額の損金算入についての明細(別表13(2))を記載して添付することが必要です。

なお、保険金等の支払を受けた事業年度に代替資産の取得または改良ができない場合において、その翌期首から原則として2年以内に代替資産の取得または改良をする見込みであるときは、圧縮限度額の範囲内の金額をその事業年度の確定した決算において特別勘定を設ける方法により経理したときは、その経理した額を損金の額に算入することができます。

3.災害損失特別勘定って?

災害が発生した後、保険金を収受したが、被害が甚大であること等により、修繕が完了しないまま決算を迎えるケースが想定されます。

このままでは、受け取った保険金に対して税金が課され、翌期発生する修繕費に全額充てることができなくなってしまいます。

そういったときに受けられる優遇措置として『災害損失特別勘定』というものがございます。

このような状況に配慮するために設けられた規定であり、被害を受けた資産に必要な修理費用等として

1年以内に支出するものとして合理的に見積もることができる場合は、会計上、損金経理を要件として、

災害損失特別勘定を設定することにより、その被災を受けた事業年度の損金の額に算入することができます。

この規定を受けようとする場合には、確定申告書に付表「災害損失特別勘定の損金算入に関する明細書」を添付する必要があります。

具体的な会計処理 (災害損失引当金繰入損)100万円/(災害損失引当金)100万円

表示箇所としては損益計算書の特別損失欄に 災害損失引当金繰入損

貸借対照表の流動負債欄に 災害損失引当金 を掲載します。

ただし、以下の点にご注意ください。

・1年以内に支出するもの・・・原則としては災害発生日から1年以内ですが、法令や自治体の定めた計画等により

一定期間、工事が着工できない場合は「修繕等の工事に着工できる日から1年以内」と読み替えることが可能です。

・合理的に見積もることができる場合・・・例えば損壊した建物の修繕に必要な費用の見積書等を取り寄せる等

・災害損失特別勘定の設定・・・災害損失特別勘定とは税務上の用語であり、会計上は災害損失引当金の名目により

処理されることが多いようです。 (もちろん税務上と同様に、災害損失特別勘定を使用しても構いません。)

4.災害損失特別勘定:翌事業年度の取り扱い

無事に修繕が完了した場合は、災害のあった日から1年を経過する日の属する事業年度(以下、「1年経過事業年度」という)において、原則的に、災害損失特別勘定は取り崩され、益金に算入されます。

しかし、やむを得ない事情により1年経過事業年度終了の日までに修繕等が完了しなかった場合、税務署長の承認が得られれば、災害損失特別勘定の取り崩しを延長することが可能です。

この適用を受けたい場合は、「災害損失特別勘定の益金算入時期の延長確認申請書」を1年経過事業年度終了の日までに所轄税務署長に提出する必要があり、承認された場合は、修繕等が完了すると見込まれる日の属する事業年度まで益金算入時期を繰り延べることが認められます。

5.最後に

いかがでしたでしょうか。

この規定を覚えておけば被災した場合でも、保険金に対し一気に課税されずに済みます。

そういった場面に遭遇した場合は、ぜひご検討ください。

参考:国税庁HP 保険金等で取得した固定資産等の圧縮記帳

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5608.htm)

参考:国税庁HP 災害損失特別勘定

(https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/19.htm)

参考:国税庁 災害損失特別勘定など災害関係諸費用に関する法人税の取扱いに係る質疑応答事例

(https://www.nta.go.jp/publication/pamph/hojin/kaisei_gaiyo2017/pdf/05.pdf)

(文責:京都事務所 藤田)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら