Finance

財務

資産管理会社設立支援の特徴

不動産オーナーの方々は、毎年の所得税や住民税、そして将来必ずやって来る相続税の問題に頭を悩ませていることでしょう。それらの対策の一つとして、不動産管理会社の設立を検討されてはいかがでしょうか。私たちはそのお手伝いをさせていただきます。

不動産管理会社のメリット

-

毎年の所得税対策

-

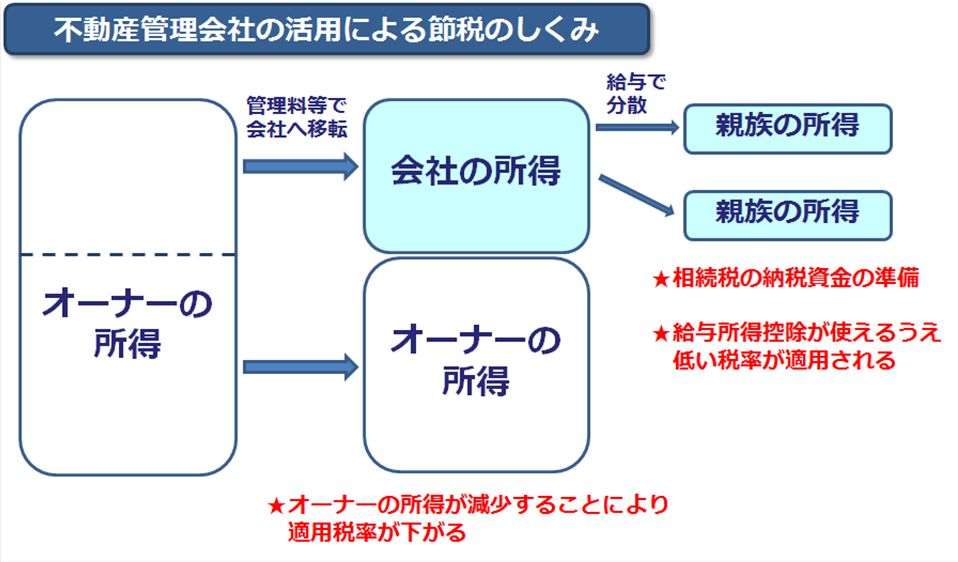

所得税の税率は超過累進税率といい、所得が多いほど税率が上がり税負担も大きくなります。

そこで、オーナーの親族を役員とする不動産管理会社を設立することで、オーナーから不動産管理会社に管理料を支払い、役員である親族に給与を支払うことによって不動産収入を分散します。

所得が分散されることで、親族全体の所得税は軽減される上、生前分与のような形になります。

-

-

相続財産の増加防止

-

オーナーが稼得する年々の不動産所得は新たな資産として蓄積され、さらなる相続財産を形成することになります。

そこで、オーナーが受け取る家賃や地代の一部を不動産管理会社の収入に転嫁することで、オーナーのあらたな資産の蓄積を抑制し、相続財産の増加を防ぐことが可能となります。

-

-

将来の納税資金の準備

-

不動産管理会社に収益不動産を移転させ、その収入の一部を給与という形で相続人である親族に分配することで、将来の相続税の納税資金準備に役立てることができます。

また、給与については、その受給者に対して所得税と住民税が課されますが、給与所得には概算経費(給与所得控除)が認められているために、地代家賃収入に比較し、一般的に課税される金額が小さくなるという効果もあります。

-

-

その他のメリット

-

・退職金の支給ができる(死亡退職金については、相続税の一部非課税制度あり)

・法人契約の保険に入ることができ、一部を経費計上できる

・減価償却は任意償却である

・青色欠損金が9年間繰越可能

・出資者および出資持ち分を考慮することにより、計画的な資産承継ができる

-

-

会社設立の注意点

-

不動産管理会社の設立には、以下のような注意点があります。

-

■会社設立に際して、一般的に30万円程度の設立コストがかかる

■収入・経費については、オーナーの所得と不動産管理会社の所得とに区分して計算する必要があり、計算が煩雑になる

■不動産管理会社が、赤字の場合でも最低限の税負担(法人住民税均等割 京都市は7万円)が生じる

■不動産管理会社の法人税申告について、一般的に本人が行うことは困難なため、税理士へ申告依頼をすることとなり、その報酬が必要となる

■不動産管理会社について、原則社会保険へ加入する義務がある

-

-

不動産管理会社の形態

-

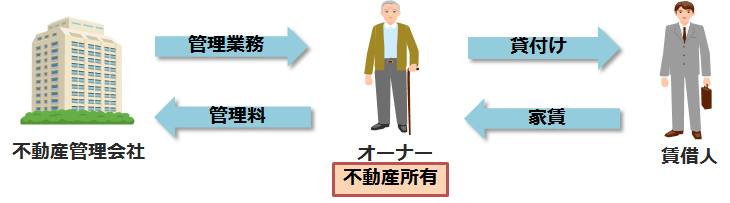

1.管理委託方式

-

不動産の所有者はオーナーのままですが、不動産管理会社が個人所有物件の管理業務を行うことで、オーナーから管理料を徴収する方法です。

-

-

特長

・賃貸借の名義はオーナーであり、不動産管理会社は不動産の清掃・集金代行などの管理業務を行う

・オーナーと不動産管理会社間において不動産管理委託契約が締結され、毎月管理業務の対価として月額管理報酬を支払う留意点

・会社がオーナーから受け取る管理料と業務内容の整合性がとれなければならない

-

2.一括借上方式

-

オーナーが所有不動産を不動産管理会社に一括で賃貸し、それを不動産管理会社が第三者に転貸し、賃料の差額を手数料として徴収する方法です。

特長

・不動産そのものを、不動産管理会社が一括で借り受ける

・不動産管理会社の実質的な収入は、賃貸人からの賃貸収入とオーナーに支払う賃借料の差額となる

・不動産管理会社は、空室時の空家賃の支払いなどのリスクが高い分、管理料徴収方式よりも高い手数料を受け取ることができます

・相続財産の評価にあたり、賃貸割合が常に100%になる留意点

・借上げ家賃の設定に留意が必要。

-

-

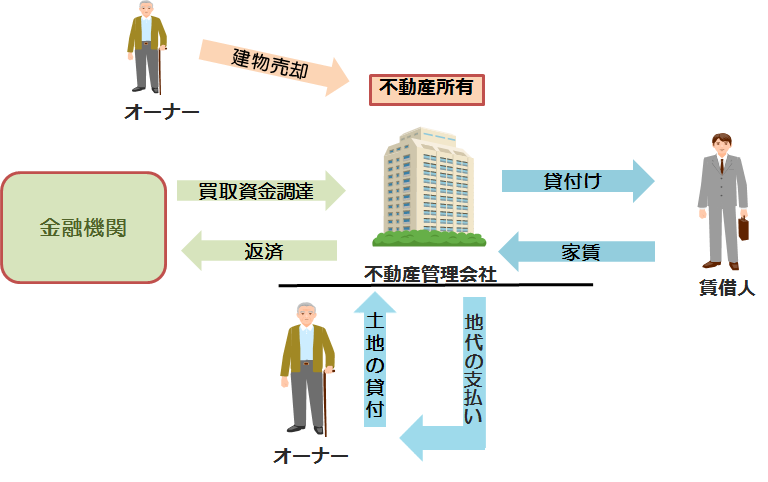

3.不動産所有方式

-

不動産管理会社がオーナーから物件を取得し、不動産を直接、管理運営する方法です。

特長

・高収益の物件をオーナーから不動産管理会社が買い取ることで、オーナーの毎年の所得が減少し、所得税対策と相続税対策に利用することができる

・不動産管理会社が所有していない不動産については、不動産管理方式および一括借り上げ方式と併用することが可能

・遺産分割が困難な不動産について、法人が所有することにより、株式や給料という形で実質的な分割をすることができます留意点

・築年数が相当期間経過しており、かつ収益性の高い建物を会社に移転させるとより有効な対策になる

・含み益のある土地については、売却することによって譲渡益が発生し、譲渡所得税が課税される -

-

不動産管理会社を設立するポイントは

不動産管理会社の設立には、上記のように、抑えておくべき点が数多くあります。

そこで、ひかり税理士法人では、『不動産管理会社設立シミュレーション』を通して、設立メリットとデメリットを多方面から検討することにより、お客様にとってより良い結果を導くお手伝いをさせていただいております。

不動産管理会社の設立を考えておられる方は、是非一度、私どもにご相談ください。

Division

担当事業部

Relation

関連サービス